科金社2025年09月20日 02:42消息,资源型企业加速赴港上市,港股迎年内第二大IPO。

2025年以来,港股IPO市场持续升温,生物医药、科技、消费等领域的明星企业不断登陆资本市场。与此同时,一些资源型企业的上市进程也明显加快,从黄金、有色金属到能源矿产等领域,多家企业相继启动香港上市流程,或已成功实现上市。 当前港股IPO市场的活跃,反映出投资者对多元行业发展的关注与信心。特别是资源型企业加速布局港股,不仅有助于拓宽融资渠道,也为相关产业的长期发展注入了新动能。这种趋势表明,港股市场正逐步成为更多类型企业寻求资本支持的重要平台。

证券时报记者统计显示,自2025年起,已有3家资源类企业成功登陆港股市场,另有数家资源型企业正等待聆讯。9月19日,紫金黄金国际正式开启招股程序,预计于9月29日在港上市,这将成为今年仅次于宁德时代的第二大IPO。

据了解,紫金黄金国际是从总市值超过6000亿元的A股龙头企业紫金矿业中拆分出来的一家公司。该公司继承了紫金矿业在低品位、难采选资源勘查、开发及运营管理方面的竞争优势,现已成为一家全球领先的市场化黄金开采企业,主营业务涵盖黄金的勘查、开采、选矿、冶炼、精炼及销售。 从行业角度看,紫金黄金国际的成立标志着紫金矿业在专业化运营和资源整合方面迈出了重要一步。其依托母公司的技术积累与管理经验,在资源获取和成本控制上具备明显优势,有助于进一步提升在全球黄金市场中的竞争力。随着全球黄金需求持续增长,该公司有望在未来的市场布局中发挥更大作用。

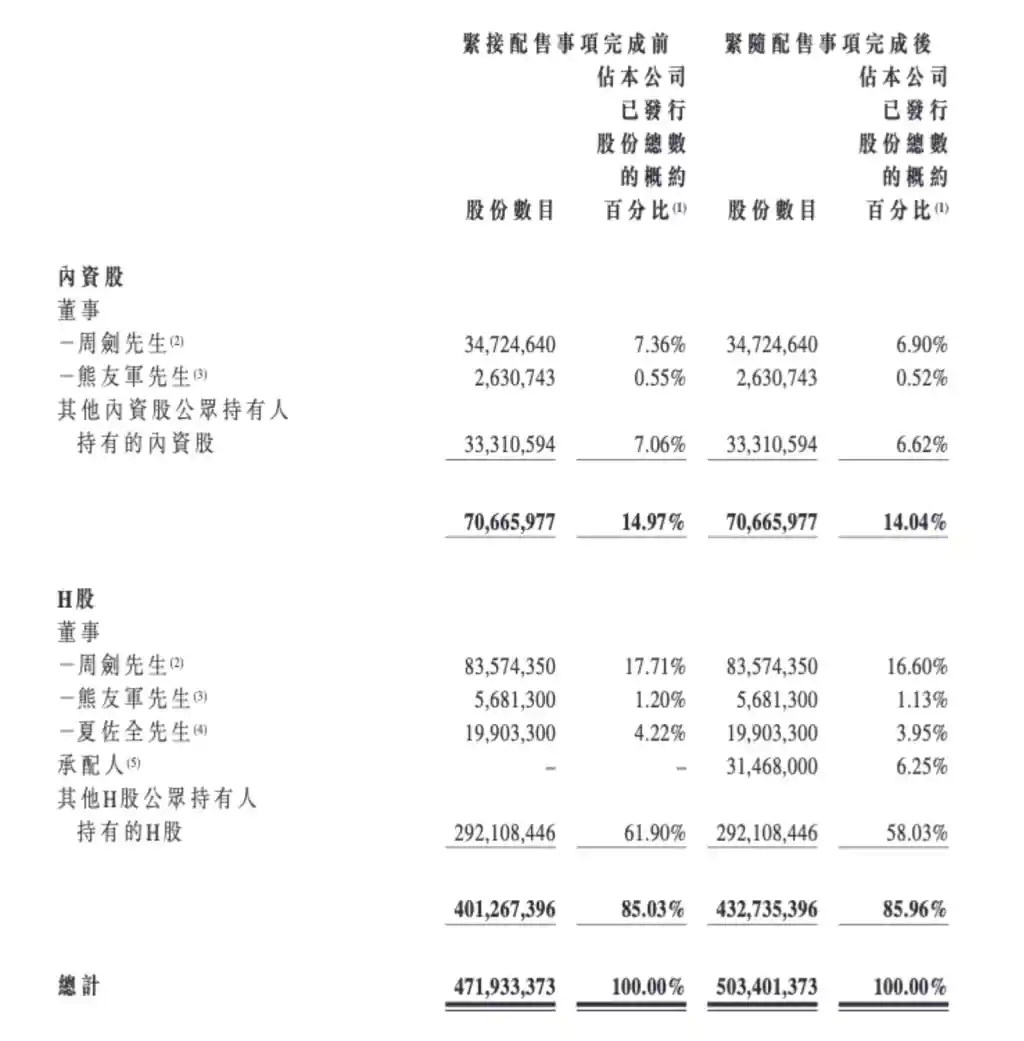

招股公告显示,紫金黄金国际此次发行价为71.59港元/股,全球发售预计募集资金总额为249.84亿港元,净额为244.70亿港元。募集资金将用于现有矿山的升级改造和项目建设;支付收购哈萨克斯坦Raygorodok金矿的相关款项;作为公司一般用途资金;以及支持所有运营矿山的勘探工作。

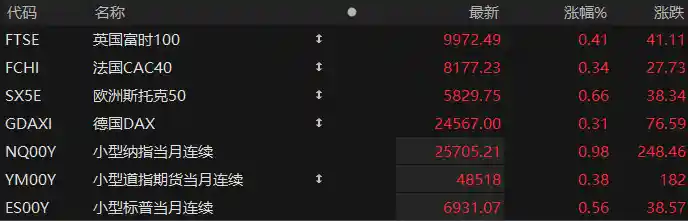

按照此次募资规模计算,紫金黄金国际将成为2025年港股市场中仅次于宁德时代的第二大IPO。此前宁德时代在港股上市时,原计划募资310亿港元,但实际募资超过410亿港元。目前排名第二的恒瑞医药实际募资金额为113亿港元。

证券时报记者统计发现,2025年以来共有赤峰黄金、南山铝业国际和佳鑫国际资源3家资源型企业在港成功上市。而在港股今年已递表的资源型新股名单中,仍有金浔股份、智汇矿业、创新国际、金岩高新、建邦高科5家公司。

值得注意的是,从目前寻求赴港上市的资源型企业来看,其上市目的多为开发国际市场或收购海外项目,因此更为国际化、投资者来源更加多元的香港资本市场成为这些企业的不二选择。

赤峰黄金此前表示,赴港上市旨在满足公司业务发展的需求,进一步提升公司治理水平和核心竞争力,同时加快推动全球化战略的深入实施。 从当前市场环境来看,企业通过多元化融资渠道增强资本实力,有助于应对行业波动、拓展国际市场。赤峰黄金选择赴港上市,不仅体现了其在战略层面的前瞻性布局,也反映出对国际化发展路径的坚定信心。这一举措或将为其带来更广泛的投资者基础和更高的品牌影响力,为未来持续增长奠定坚实基础。

南山铝业表示,通过分拆,南山铝业国际将借助香港资本市场实现融资,并进入国际资本市场。独立上市有助于南山铝业国际更深入地拓展印尼及周边市场的业务,持续开发印尼的铝土矿资源。此举将进一步提升其在东南亚地区的影响力,更好地落实“一带一路”倡议,增强拟分拆资产的国际市场竞争力,同时提升上市公司的整体实力。 从行业发展角度看,此次分拆不仅是企业战略调整的重要一步,也反映出中国企业积极布局海外、拓展国际化路径的趋势。借助香港这一连接内地与全球市场的桥梁,南山铝业国际有望在资源获取、市场拓展和品牌建设等方面取得更大突破,为公司长远发展奠定坚实基础。

留言评论

(已有 0 条评论)暂无评论,成为第一个评论者吧!